分散投資の基本と具体的な投資手法、おすすめのポートフォリオ5選

By Oh!Ya編集部

2,182view

リスクが付き物の投資において、分散投資はリスク管理方法として基本中の基本です。1つの資産に集中投資をしてしまうとそこで損失が出た時に心中することになってしまうため、それを避けるのが分散投資です。

そのため投資の世界では分散投資を必ずやるべし、と指南されているわけですが、何を分散するのか、どう分散するのかといった具体的なノウハウとなるとイマイチよく分からないという方も多いのではないでしょうか。

そこで当記事では投資の安全性を高めてくれる分散投資の基本から応用、実践まで網羅していきますので、これから何らかの投資を始める方、投資は始めたばかりという方は特に最後までお付き合いください。

目次

あらゆる投資に「分散投資」が不可欠な理由と意義

分散投資というのは、あらゆる投資においてリスク管理の基本とされている手法です。投資は元本保証ではなく元本を減らしてしまう可能性があるだけにリスク管理が重要になるわけですが、その最もポピュラーな方法が分散投資です。

そもそも、分散投資とは?

すべての投資商品が元本保証であるのなら、リスク管理という考え方は必要ないでしょう。しかし、現実はそうではありません。定期預金などごく一部を除いて、投資商品のほとんどは元本保証ではなく、運用の結果によっては元本を減らしてしまう可能性がありますし、最悪の場合は全額を失うリスクもあります。

そのリスクを軽減する手法のひとつが、分散投資です。1つの投資商品に全額を投資してしまうと、そこで損失が出たときのダメージが大きくなります。そこで資金を複数の投資商品に分散することで、どれかひとつがダメになったとしても資産全体への波及を防ぐことができます。

実はこのようにリスクを分散させる考え方は、投資だけではありません。特定の得意先1社に依存している企業にとって、その得意先の動向はリスク要因です。そこでその企業は取引先の多様化を進め、特定の得意先への依存度を下げていくことでリスクを軽減することができます。

この他にも、日本の天皇家や英国の王族などは、全員が一斉に動かないようにスケジュールが組まれています。もし全員が乗っている飛行機が墜落してしまえば皇族や王族の血筋が途絶えてしまう恐れがあるので、これもリスクを分散する考え方に基づいています。

「卵を1つのかごに盛るな」の真意

分散投資を解説する時に、よく用いられている言葉があります。それは「卵を1つのかごに盛るな」というもので、ここでいう卵は資金、かごは投資商品のことを示しています。

全部の卵を1つのかごに盛り、それを落としてしまったら卵は全滅です。しかし、複数のかごに小分けにして盛っておけば、仮に1つを落としてしまったとしても割れるのはそのかごに盛られていた卵だけというわけです。

この例え話は分散投資の本質をよく表しているので、「卵を1つのかごに盛るのは危険」という認識を持っていただければと思います。

なぜ分散投資が推奨されているのか

分散投資はリスク管理手法としては有効ですが、投資本来の目的である利益の最大化とは逆の方向性を持っています。儲かりそうな投資商品があるのであれば、本来はそれに資金を全部つぎ込んだほうが利益を最大化できるわけで、それを敢えて分散することでリスクが減る一方で利益も減ってしまいます。

これはリスクとリターンが表裏一体となっている関係そのものですが、それでも分散投資が強く推奨されているのは、特定の投資商品と心中することが「スッテンテン」を意味しているからです。

お金を増やすために投資をしているのに、特定の投資商品で発生したリスクだけで全額が吹き飛んでしまうのは、どう考えても本末転倒です。投資なので資金の一部を毀損してしまうようなことは仕方ありませんが、全額を失ってしまうのは投資家の不覚以外の何者でもありません。

投資には攻めと守りがあって、攻めだけだと大切なお金を守ることができないので、守りのために分散投資という手法があるのです。

少額資産であっても分散するべきか

分散投資をするためには、複数の投資商品に資金を分ける必要があります。少額の投資であまり資金もそれほど多くないという場合は、分散投資をするとそれぞれの投資額がさらに少なくなってしまいます。こんな場合は、分散投資をあまり考えなくても良いのでしょうか。

これに対しては、投資額が少ない人ほどリスク管理を徹底していただきたいと思っています。数千万円、数億円という資産がある人は、資産を持っているだけでなく、お金が入ってくる仕組みを持っているはずです。そのため投資で多額のお金を失っても致命傷になりにくいですが、小規模な投資をしている人にとっての元本は虎の子である可能性大です。

大切な虎の子を失わないためにも、少額投資の方ほど分散投資によるリスク管理を意識してください。

分散投資は簡単に実践できる

ここまで分散投資、分散投資と何度も繰り返してきましたが、それでは具体的にどのように資金を分散すれば良いのでしょうか。次章では、その具体的な手法とノウハウを解説していきます。

分散投資は全く難しいものではなく、誰でも簡単に実践できます。どうぞご安心の上、次章以降を読み進めてください。

分散投資は何を分散しているのか

一口に分散といっても、分散投資は資金をどこに分散しているのでしょうか。まずは分散投資の基本的な概念と分散投資の種類について解説します。

投資対象を分散

株や債券、不動産、FX、仮想通貨といったように、私たちの身の回りには実にたくさんの投資商品があります。これらのうち特定の投資商品に集中してしまうとリスクと心中することになるので、複数の投資商品にまたがって投資をすることが、分散投資の基本です。

投資先の国、地域の分散

世界にはたくさんの国があり、それぞれの国には経済があります。国によって経済規模や情勢は異なるため、国を選ぶということは投資方針を選ぶことでもあります。

一般的に先進国は経済規模が大きく貨幣価値も安定しているため、投資リスクは低いとされています。その一方で新興国や途上国は経済基盤が脆弱であるがゆえにリスクは高いというのが常識です。

しかし、その一方で先進国での運用は利回りが低く、新興国や途上国では利回りが高いというのも、これまた常識です。

つまり、先進国はローリスクローリターンであり、新興国や途上国はハイリスクハイリターンなので、投資先の国を分散することで安定的な運用と攻撃的な運用を両立させることができます。それと同時に、特定の国で政変や大災害などが起きた場合であっても資金の全額が危険にさらされることはなく、分散投資による資産防衛も可能になります。

投資通貨の分散

投資先の国を分散するのとよく似た概念として、投資通貨を分散させることもできます。日本円は世界的に見ても安定通貨と見なされているので大暴落をするようなリスクは低いですが、世界には決して安全とは言えない通貨がたくさんあります

例えば、ベネズエラ。ベネズエラにはボリバルという通貨があるのですが、このボリバルがハイパーインフレになってしまい、通貨としての価値はほとんどなくなってしまいました。しかし、ベネズエラにもお金持ちはいます。彼らは自国通貨であるボリバルだけで資産を持つことに危険を感じ、米ドルなどに両替して持っていたため、ハイパーインフレの影響をほとんど受けませんでした。これは、保有資産の通貨を分散したことによるリスク管理で、それが功を奏した事例と言えます。

日本国内からは世界中の通貨への投資が可能で、FXもそのひとつですが、外貨預金や外貨建て投資信託など、幅広い方法で異なる通貨への分散投資ができます。

投資タイミングを分散

投資商品、投資先、投資通貨とさまざまな分散投資をご紹介してきましたが、時間軸を分散するという分散投資もあります。

例えば100万円を使ってある企業の株を買うとします。全額を使って一度に100万円分の株を買うことはできますが、これだと株価が下がった時に資産が目減りするため、リスクに対して脆弱です。

そこで、株の買い付けを毎月1回、10万円ずつにするなど購入のタイミングを分散するのです。これによって10ヶ月かけて100万円分の株を買うわけですが、その間も株価は変動しています。株価が高い時は少ししか買えませんが、株価が安くなればたくさん買うことができます。

このように時間軸を分散することによって、株価の変動リスクを軽減する手法があります。これをドルコスト平均法といいますが、詳しくは後述します。

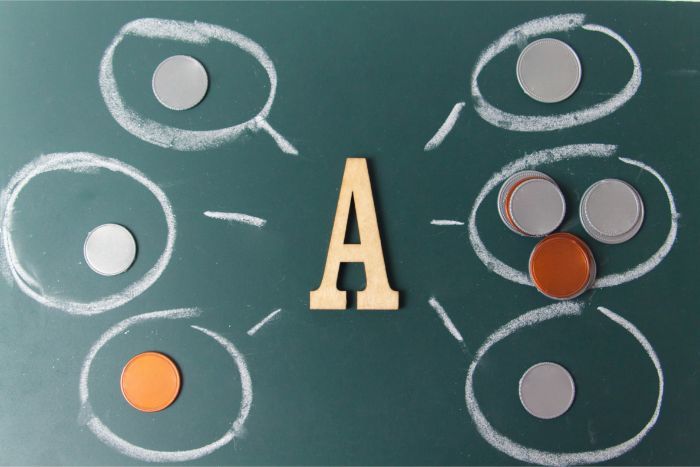

さまざまな要素を組み合わせて分散するのが分散投資

投資商品や投資先、時間軸といったように、分散投資にはさまざまな分散要素があります。これらを組み合わせることによって、複合的な分散をすることによって、よりリスクに強い投資が可能になります。

「散らせば散らすほど安全」というのは分散投資の基本的な概念なので、今後の資産防衛で意識するようにしてください。

理想的な分散投資の組み立て方

ここからは、分散投資をするための具体的な組み立て方についての解説に入りましょう。お持ちの資産規模はさまざまだと思いますが、どんな資産規模であっても応用可能な基本から解説していきます。

分散投資の理想形とは

分散投資はリスク管理の手法として知られていますが、それだけだと資産運用の効果を高めることができません。全額を失うリスクをなくしながら、いかに大きく増やすか。この両者は矛盾していますが、その矛盾した2つの目的を両立させるのも分散投資の役目です。

そこで基本形となるのが、安全性を重視した投資と運用成績を重視した投資の組み合わせです。その比率をどうするのかは資産運用の目的や投資家の事情によるところなので、最後に組み合わせの事例を交えながら解説します。

同じような性格の試算に分散するのではなく、性格の異なるものに分散することで安全と高利回りの両方を狙っていくことが可能になります。

分散投資の組み立て「ポートフォリオ」の重要性

前項では異なる性格の投資を組み合わせて分散投資をすることを推奨しましたが、このように異なる投資商品を組み合わせること、またはその組み合わせのことを「ポートフォリオ」といいます。

ポートフォリオを組み立てる意義こそ、先ほど述べた安全と冒険の両立です。投資をする以上、資産を守ることだけでなく大きく増やすことへの期待も大きいので、それを両立させるには投資家それぞれに最適なポートフォリオを組み立てる必要があります。

記事の最後では筆者が組み立てた実践的な5種類のポートフォリオをご紹介していますので、ご自身でポートフォリオの組み立てが難しいという場合は、最も投資の目的と方向性に近いものを見つけて参考にしてください。

リスク許容度で散らすのが分散投資の基本

分散投資でポートフォリオを組み立てる際には、リスク許容度によって投資対象を分散するのも基本となります。先ほど安全と冒険の両立という言葉を使いましたが、それは極端な表現としても、そのようにリスクが異なる投資を組み合わせることで複数の目的を同時に目指すことができるようになります。

投資商品にはリスク許容度別に、大きく分けて3つのカテゴリーがあります。

- ローリスク・ローリターン商品

- ミドルリスク・ミドルリターン商品

- ハイリスク・ハイリターン商品

ここで注目していただきたいのは、ローリスクだとローリターンであり、ハイリスクだとハイリターン、その逆も成り立つという比例の関係です。ローリスク・ハイリターンといったように比例しない投資商品はないというところも押さえておいてください。

長期的な視野で考えた場合、ローリスク商品とミドルリスク商品を組み合わせるのが基本パターンですが、それにちょっと夢を見るという意味からハイリスク商品を少し組み込むといったポートフォリオが一般的です。

積立投資による時間的分散

今すぐ投資に回せるお金がそれほどあるわけではなく、少額で取り組みたいという方には、積立投資がおすすめです。理由は先ほど述べたように、積立投資だと時間軸での分散投資効果が得られるからです。一度に多額のお金を用意できる人であっても時間軸の分散投資はリスク削減効果が高いので、積立しか無理という方にも好都合です。

証券会社や銀行などに自動積立の商品があるので、これらの商品を活用してコツコツと積み立てながらリスク分散を図ってみてはいかがでしょうか。

分散投資の内訳は定期的にメンテナンスを

分散投資の内訳、つまりポートフォリオは定期的なメンテナンスが必要です。このあたりが元本保証ではない投資を行っている所以で、ポートフォリオに組み込んでいる投資商品の中で成績が良くないものがあったら、「一軍選手の入れ替え」が必要になります。

少々難しい言葉ですが、このようにポートフォリオを定期的に組み替ええることを、アセットアロケーションといいます。一度組み立てたポートフォリオは永遠のものではなく、投資の目的をより達成に近づけるためにも定期的なチェックとメンテナンスが必要なのです。

多くの投資家に実践されている分散投資の具体的テクニック

ここでは、実際に多くの投資家が実践している分散投資の有名なテクニックをご紹介します。これらの方法をそのまま実践することで、分散投資が持つリスク管理効果が得られます。

ドルコスト平均法

すでに解説してきたことなのでもうご理解いただけているかと思いますが、ドルコスト平均法とは時間軸を分散することによるテクニックです。ドルコストという名前がついているのは、為替レートの変動リスクを抑えるために分散してドルを調達するというトレードに由来しています。

単なる積立投資では、ドルコスト平均法が本来のメリットは得られません。なぜなら、ドルコスト平均法は定期的に同じ金額分の投資を続け、「高い時は少し」「安い時は多く」を繰り返すことで購入金額を平均化するのが目的だからです。

単なる積立投資だと価格変動に関係なく同量を投資するだけなので、本当に時間軸によるリスク分散の効果を高めたいという場合は、ドルコスト平均法を実践してください。

バランス型投資信託

投資信託はそもそも複数の投資対象からファンドマネージャーがポートフォリオを組み立てて運用しているので、投資信託を持っているだけですでに分散投資の効果が得られます。

その中でも特にリスク分散効果が高いのが、バランス型投資信託です。株や債券、さらに複数の国など異なる性格の投資対象に資金を分散しているため、特定の国や投資商品でリスクが顕在化するようなことがあっても、ファンド全体はそれほど大きな影響を受けません。

リターンを期待するというよりは資産保全目的で購入する人が多いので、安全資産のひとつとしてポートフォリオに組み込むのがおすすめです。

インデックス型投資信託

存在自体が分散投資になっている投資信託にはもうひとつ、リスク分散と同時に資産の増加が期待できる商品があります。それは、インデックス型投資信託です。市場では「インデックスファンド」と呼ばれることが多く、こちらの名前を覚えておいたほうが分かりやすいかも知れません。

インデックス型と呼ばれる投資信託はすべて、株価指数や平均株価など、市場全体の値動きを示す指数と連動するように運用されています。例えば東証平均株価と連動するインデックスファンドは、毎日ニュースで報道されている「日経平均」と連動しています。

このように市場全体の指数と連動するということは、その市場全体に分散投資しているのと同じ効果が得られます。例えばTOPIXは東証一部に上場している全銘柄の株価変動を示す指数です。このTOPIXと連動するインデックスファンドであれば東証一部に上場されている全銘柄に分散投資をしたのと同じことになる、といった具合です。

特定の銘柄に投資をすることにリスクを感じる方は、こうしたインデックスファンドがおすすめです。その中でも市場全体の成長が見込める(つまり指数が上昇して値上がりが期待できる)インデックスファンドとして、筆者は以下のファンドをおすすめします。

- S&P500(好調を続ける米国株の指数と連動)

- 東証REIT指数(好調な不動産市況を反映して上場不動産投信の指数も上昇中)

全世界株式インデックスファンド

日本の株式市場が低迷している間にも米国株が好調を続けていました。その逆にあのバブル期には低迷する各国の株式市場を尻目に日本株は絶好調でした。

このように世界各国の株式市場は個別に好調、低調を繰り返していますが、世界全体としては経済成長が続いており、それを反映して世界全体の株価を合計すると拡大を続けています。

それなら個別の株式市場の指数と連動するインデックスファンドではなく、全世界の株式市場の指数と連動するインデックスファンドがあれば良いのではないか・・・?と考える人が出てくるでしょう。

そんな人のニーズに応えているのが、全世界株式を対象としたインデックスファンドです。今後も世界経済全体が成長を続けるのであれば、全世界の株価も上昇していくはずなので、全世界株式インデックスファンドの高い分散効果と成長力が魅力となります。

なお、世界全体で経済が成長しているという事実は、こちらを見ると明らかです。個別の国や地域だけを見ると拡大したり縮小したりしていますが、世界全体だと着実に成長を続けています。

複数の金融機関から投資

自分でできるリスク分散の手法として、「金融機関を分散する」というのも有効です。元本保証の預金であっても預金保険機構が保証しているのは、1口座あたり1,000万円までです。これを超える現金資産がある方は複数の銀行に口座を作って各口座の残高が1,000万円未満になるようにしておくことで、すべての預金口座にあるお金を守ることができます。

この他にも、投資をする際にも口座を複数の銀行や証券会社に分けることをおすすめします。特定の金融機関に全資産を置いていると、その金融機関が倒産してしまうと資産を守れなくなる可能性があります。信託保全スキームといって別の金融機関に顧客の資産を保全する形をとっているのが一般的ですが、それで全額戻ってきたとしても投資機会などの損失は避けられません。

また、仮想通貨を保管していた口座から巨額の流失が起きた事件も記憶に新しいところです。これも全額が保証されましたが、今後同様のことが起きた時に保証されるとは限りません。

こういったリスクも分散しておくべきなので、特定の金融機関に全額を置くのではなく、同じ目的の資金であっても複数の金融機関に分散しておくのが得策です。

筆者がおすすめする分散投資のポートフォリオ5選

最後に、分散投資と資産増加を同時に狙うことができるおすすめのポートフォリオ5選をご紹介します。最もリスクが低いポートフォリオから順に、徐々にリスク許容度を高めていきます。

コツコツ運用型(リスク度:★)

最初にご紹介するのは、最も安全性を重視した「コツコツ運用型」です。利殖を目指すポートフォリオというより、「定期預金よりはマシ」という程度のリターンしか目指していませんが、安全性は最も高くなっています。国債と国内債券、外貨建債券ということで、すべてが債券で構成されたポートフォリオです。

| 投資商品 | 構成比率 | リスク分類 |

|---|---|---|

| 個人向け国債 | 50% | ローリスク |

| 国内債券型ファンド | 25% | ローリスク |

| 外貨建債券ファンド | 25% | ややローリスク |

コツコツ運用+大化け期待型(リスク度:★★)

前項のコツコツ型だとあまり夢がないので、少しだけ大化け期待の要素を組み込んだポートフォリオです。大化け期待として新興国株式の指数と連動するインデックスファンドを組み込むのが良いと思います。75%は安全資産ですが、25%という4分の1だけは冒険資産が入ることで、大化けによるインパクトもある程度取り込むことができます。

| 投資商品 | 構成比率 | リスク分類 |

|---|---|---|

| 個人向け国債 | 50% | ローリスク |

| 国内債券型ファンド | 25% | ローリスク |

| 新興国株式インデックス | 25% | ハイリスク |

ミドルリスク長期運用型(リスク度:★★★)

ローリスクでもハイリスクでもなく、その中間的な存在であるミドルリスク商品で大半を固め、一部にハイリスク商品を組み込むことで「ある程度のリスクを許容する代わりに資産を大きく増やす可能性」が両立されています。ポイントとなるのはミドルリスク商品の代表格であるREITで、国内不動産市場の好調が続く限り有効なポートフォリオです。

| 投資商品 | 構成比率 | リスク分類 |

|---|---|---|

| 東証REIT指数インデックスファンド | 50% | ミドルリスク |

| 米国株式インデックス | 30% | ミドルリスク |

| 新興国株式インデックス | 20% | ハイリスク |

ミドルリスク+アクティブ運用型(リスク度:★★★★)

前項のミドルリスク型は★が3つということでポートフォリオとしても5つの中の中間ですが、ここからはリスクをある程度考慮しつつもハイリターンを狙っていくポートフォリオになります。ここで初めて、FXが登場しました。超ハイリスク投資の代表格ですが、高金利通貨のスワップ狙いで長期保有することでリスクを若干緩和しています。

| 投資商品 | 構成比率 | リスク分類 |

|---|---|---|

| 東証REIT指数インデックス | 40% | ミドルリスク |

| 米国株式インデックス | 30% | ミドルリスク |

| FX高金利通貨スワップ | 30% | ハイリスク |

超アクティブ運用型(リスク度:★★★★★)

最後にご紹介するのは超攻撃型のポートフォリオです。ベースとなる最もリスクが低いものであっても米国株式を組み込み、FXと新興国株式を並べたということからもお分かりのように、日本国内の資産には一切投資しない形となりました。少々オマケの意味合いで、10%だけ仮想通貨も入れてみました。「値上がりすれば大儲け」という夢はありますが、無価値になるリスクと隣り合わせなので、どれだけ多く組み込んでも10%が限度でしょう。

| 投資商品 | 構成比率 | リスク分類 |

|---|---|---|

| 米国株式インデックスファンド | 30% | ミドルリスク |

| FX高金利通貨スワップ | 30% | ハイリスク |

| 新興国株式インデックス | 30% | ハイリスク |

| 仮想通貨 | 10% | 超ハイリスク |

まとめ

手持ちの大切なお金を全額失ってしまわないためのリスク管理として、分散投資はとても大切です。特に資産規模がそれほど大きくない人ほど、全額を失うリスクをしっかりと解消してください。また、分散投資から発展してさまざまな投資商品を組み合わせるポートフォリオについての解説と実践的な5つのパターンをご紹介しましたので、これらの情報を参考に最適な分散投資の形を作ってください。